El sistema público de pensiones de jubilación se basa en el sistema de reparto, donde las cotizaciones retenidas sobre los salarios se utilizan de inmediato para pagar las pensiones de los jubilados. Con este sistema no se invierte ninguna cantidad proveniente de las cotizaciones como así ocurriría en un sistema de capitalización.

Nuestro sistema de reparto está basado en el principio de solidaridad entre generaciones (las cotizaciones se pagan para sufragar las pensiones de los jubilados actuales), teniendo la esperanza de que nuestros hijos hagan lo mismo por nosotros mañana…

Pensiones y salarios

La tasa de rendimiento viene a ser igual a la del crecimiento de la economía, con esto, las cotizaciones que permitirán financiar las jubilaciones de mañana serán más elevadas si la masa salarial aumenta. Por eso es tan importante que los salarios en España crezcan exponencialmente respecto del crecimiento económico. A los que trabajamos hoy lo que nos interesa es que el salario sea mayor, entre otras razones, porque así aumentará la tasa de rendimiento.

En un sistema público de reparto, todas las generaciones están vinculadas, unas a otras.

¿Sistema de capitalización puro y duro?

Por muy suculenta que pueda ser la tesis de implantar un sistema de jubilación basado en los principios de capitalización, debemos ser cautos. En un sistema de este tipo, las cotizaciones que pagamos serían invertidas en los mercados con la esperanza de que se recapitalicen en torno a un 4% y de este modo pasar a financiar las pensiones asegurando su supervivencia.

Ahora bien, tal y como sostiene Thomas Piketty en su libro “El capital en el siglo XXI”, este planteamiento contiene varios errores. En primer lugar, imaginando que en la práctica sea preferible un sistema de capitalización, el periodo de transición del reparto a la capitalización deja totalmente fuera a toda una generación, la mía. La generación que está a punto de jubilarse y que con sus cotizaciones ha financiado las pensiones de la generación anterior, vería muy mal que las cotizaciones que estaban a punto de pagar su pensión vayan a invertirse por todo lo ancho del mundo. Según Piketty, no existe una solución simple para este problema transicional. En segundo lugar, la tasa de rendimiento del capital es tremendamente volátil. Sería muy arriesgado invertir todas las cotizaciones de la jubilación de un país en los mercados financieros actuales. Estos sistemas de capitalización resultan ser muy atractivos cuando se dispone de los recursos suficientes y se puede esperar unos 20 años para recuperar con creces tu inversión gracias al rendimiento de esta capitalización. Sin embargo, en España se trataría de financiar el nivel de vida básico de toda una generación y sería muy irracional jugársela todo al “impar negro…”.

¿Distintos modelos de pensiones para cada modalidad de cotización?

Vivimos en una sociedad transformada en la que se muere a los 80 o 90 años y así es muy difícil conservar el mismo sistema de pensiones que cuando la esperanza de vida era 60-70 años.

Otra de las tesis es alargar la edad de jubilación pero éste no es un movimiento atractivo para todos por igual. “Las personas que trabajen en oficios intelectuales pueden seguir trabajando probablemente hasta los 70 años o más pero hay muchas otras que empezaron a trabajar con 14 años y llevan 45-50 años desempeñando trabajos muy duros y legítimamente aspiran a jubilarse lo antes posible.”

El problema fundamental es que muchas de las reformas hechas en los países desarrollados tienden a no distinguir de manera correcta estos diferentes casos, e incluso se les llega a pedir más esfuerzos al segundo grupo, el de rentas más bajas y oficios más duros y esto está provocando rechazos en gran parte de las sociedades desarrolladas

No podemos obviar que existen muchos tipos de regímenes con reglas diferentes; mutualistas, régimen general, funcionarios, asalariados del sector privado, no asalariados, etc. A poco que uno haya pasado por varios regímenes de estos, tu jubilación sería todo un enigma con lo que dificulta las posibilidades de organización de los recursos propios.

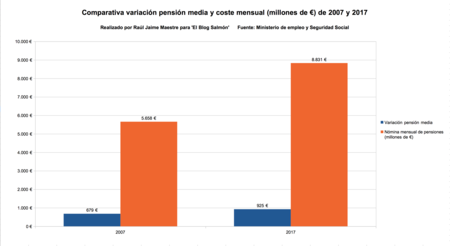

Se puede apreciar en la gráfica que en 2007 la pensión media en España era de 679 euros, vs a los 925 euros de 2017, lo que supone un aumento del 36 por ciento. La Seguridad Social ha pasado de pagar 5.658 millones en 2007 a 8.831 millones en 2017, lo que supone un aumento del 56 por ciento durante estos periodos.

Otro dato preocupante es el aumento del gasto en pensiones por parte de la Seguridad Social que ha dilapidado el fondo de reserva, un fondo habilitado para garantizar las pensiones en tiempos de crisis.

Por convención, el nivel óptimo de trabajadores vs pensionistas está en la proporción del 2,5. Con menos cotizantes los números de Seguridad Social se empiezan a hacer aguas.

Hoy, nuestra tasa de cobertura de la Seguridad Social tiene una proporción de 1,82. es decir, por cada 182 que están cotizando hay 100 que están cobrando una pensión.

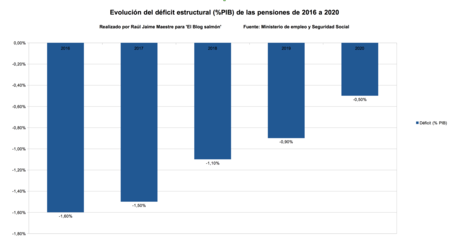

Las previsiones de los próximos años apuntan a que los números rojos se mantendrán, como se aprecia en la gráfica anterior.

Evolución demográfica y sistema de pensiones

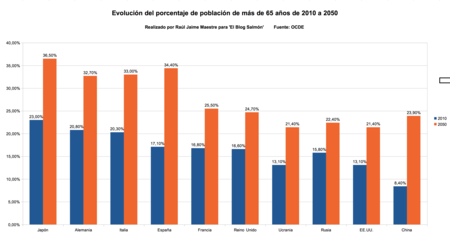

Que nuestro sistema de pensiones sea sostenible pasa por la evolución demográfica. También en esto, en nuestro país jugamos en contra. Según el INE, para el año 2050 la población española habrá caído a 41 millones, frente a los 47 millones actuales. Menos cotizantes, más dependientes, nos sitúa ante un complicado futuro.

En 2064, la franja de edad más numerosa será la de personas entre 80 y 89 años.

La baja tasa de natalidad y el progresivo aumento de la esperanza de vida van a provocar que para 2050 seamos el segundo país del mundo con mayor proporción de mayores de 65 años, solo superados por Japón.

Si a esto le añadimos que una población más envejecida utiliza más recursos de la Seguridad Social, encareciendo los gastos médicos, no parece que estemos ante un escenario favorable.

Conclusión

Es evidente que el sistema de pensiones requiere de una profunda reforma. A mi juicio, esta reforma deberá atender a un sistema mixto de reparto y capitalización para no descolgar a ninguna generación y así favorecer un cambio de paradigma que sea menos traumático.

La financiación privada debe ser complementaria, voluntaria e independiente de las pensiones, y nunca puede erigirse en sustituta de los defectos estructurales de nuestro sistema.

Las pensiones deben asegurarse, tengamos el modelo que tengamos. Atendiendo a los datos anteriores, no nos queda otra que abordar una profunda reforma que garantice las pensiones a los trabajadores de hoy que solidariamente estamos sufragando las pensiones de nuestros padres y abuelos. Esto sería lo justo.