En la pasada sesión plenaria del Congreso de los Diputados del día 24 de noviembre se aprobó el nuevo Impuesto Temporal de Solidaridad de las Grandes Fortunas, el cual no podrá ser objeto de cesión a las Comunidades Autónomas y su recaudación se destinará a financiar políticas de apoyo a los más vulnerables.

El flamante tributo, que nace como complementario del Impuesto sobre el Patrimonio, grava la riqueza de las personas físicas con un patrimonio neto superior a 3.000.000,00 de euros y estará vigente (en principio) los ejercicios 2022 y 2023.

Según la propia redacción del referido tributo “constituirá el patrimonio neto de la persona física el conjunto de bienes y derechos de contenido económico de que sea titular, con deducción de las cargas y gravámenes que disminuyan su valor, así como de las deudas y obligaciones personales de las que deba responder.”

En cuanto al ámbito de aplicación territorial, el Impuesto Temporal de Solidaridad de las Grandes Fortunas se aplicará en todo el territorio español, sin perjuicio de los regímenes tributarios forales de Concierto y Convenio Económico vigentes en los Territorios Históricos del País Vasco y de la Comunidad Foral de Navarra, respectivamente, y de lo dispuesto en los Tratados o Convenios internacionales que hayan pasado a formar parte del ordenamiento interno. En este sentido, deberán las referidas comunidades aprobar (o tal vez no) su propio Impuesto de Solidaridad.

Una cuestión trascendental en este nuevo tributo es que estarán exentos los bienes y derechos que ya se encuentran exentos en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio. Por ejemplo: las participaciones en empresa familiar, los bienes y derechos de las personas físicas necesarios para el desarrollo de su actividad empresarial o profesional, determinadas obras de arte, la vivienda habitual hasta un importe máximo de 300.000,00 euros, etcétera.

Algo curioso de este tributo es que en cuanto a los sujetos pasivos de este impuesto que no sean residentes en España y en otro Estado miembro de la Unión Europea estarán obligados a nombrar, antes del fin del plazo de declaración del impuesto, una persona física o jurídica con residencia en España, para que les represente ante la Administración Tributaria en relación con sus obligaciones por este impuesto.

En el supuesto de obligación personal; es decir, para los residentes fiscales en España, la base imponible se reducirá, en concepto de mínimo exento, en 700.000 euros. También resulta curiosa esta redacción que discrimina la aplicación de dicha reducción distinguiendo entre un residente fiscal en España de un no residente, dado que el Impuesto sobre el Patrimonio sí prevé expresamente la aplicación de dicha reducción a los no residentes (art. 28.Tres.)

En cuanto al devengo de este nuevo tributo, se producirá a 31 de diciembre de cada ejercicio, que en principio serán los ejercicios 2022 y 2023.

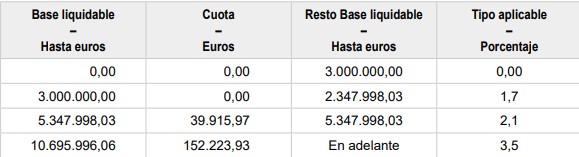

La cuota íntegra a ingresar será la que resulte de aplicar los siguientes tipos a los tramos de las bases imponibles como se observa en este cuadro:

Asimismo, se prevé que la mencionada cuota íntegra de este impuesto, conjuntamente con las cuotas del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio, no podrá exceder, para los sujetos pasivos sometidos al impuesto por obligación personal, del 60 por 100 de la suma de las bases imponibles del primero.

De la cuota resultante de la aplicación de los apartados anteriores el sujeto pasivo podrá deducir la cuota del Impuesto sobre el Patrimonio del ejercicio efectivamente satisfecha. Es decir, se elimina la doble imposición interna si el sujeto pasivo previamente ha pagado el correspondiente Impuesto sobre el Patrimonio.

El Impuesto Temporal de Solidaridad de las Grandes Fortunas aprobado ayer, prevé un régimen de autoliquidación del mismo como sucede al igual que con el IRPF y con el Impuesto sobre el Patrimonio, pero se deberá esperar a la correspondiente orden ministerial del Ministerio de Hacienda y Función Pública que apruebe la declaración, el lugar, forma y plazos. En este sentido, la presentación telemática de la referida autoliquidación debería haber quedado redactada, pero ello no se contempló.

Finalmente, para aquellos contribuyentes que no puedan pagar el referido tributo por carecer de dinero, la ley habilita la posibilidad de pagar la deuda tributaria mediante entrega de bienes integrantes del patrimonio histórico español que estén inscritos en el Inventario General de Bienes Muebles o en el Registro General de Bienes de Interés Cultural, de acuerdo con lo dispuesto en el artículo 73 de la Ley 16/1985, de 25 de junio, del Patrimonio Histórico Español.

A mi entender, a este nuevo tributo le quedará por delante una fatigosa carrera de obstáculos legales y constitucionales, porque ciertamente se han invadido competencias de las comunidades autónomas y se puede llegar a apreciar cierta “discriminación” respecto de los sujetos pasivos no residentes por obligación real en relación a la no aplicación de la reducción por importe de 700.000 euros. Veremos cómo se pronuncian los tribunales al respecto.