La cuota de autónomos es la cantidad que se abona a la seguridad social para poder percibir, en su caso, las correspondientes prestaciones.

Hemos de tener en cuenta que la afiliación y alta en un régimen de la seguridad social es obligatorio. El régimen en el que se tenga que incluir cada uno dependerá de las tareas, funciones y forma de realización de estas.

¿Cómo darse de alta como autónomo? Una vez que una persona se ha dado de alta como autónomo y, a los efectos de determinar su cuota a pagar, se debe tener en cuenta:

1. Base de cotización

La cantidad sobre la que se van a aplicar los tipos o porcentajes para que obtengamos el resultado o cuota a pagar. Para determinar la base de cotización (art. 308 LGSS y siguientes):

- Determinar los rendimientos netos y para ello, como señala le ley general de seguridad social, se tendrán en cuenta “la totalidad de rendimientos netos obtenidos por los referidos trabajadores autónomos, durante el año natural, por sus distintas actividades profesionales o económicas (…)”.

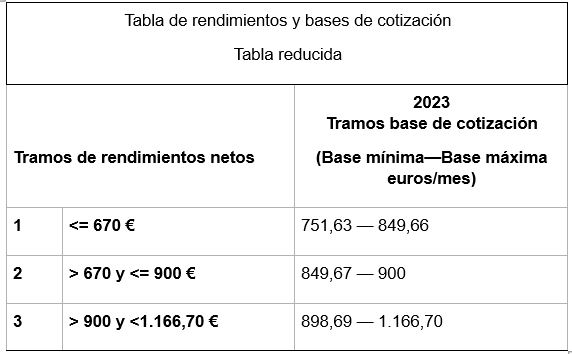

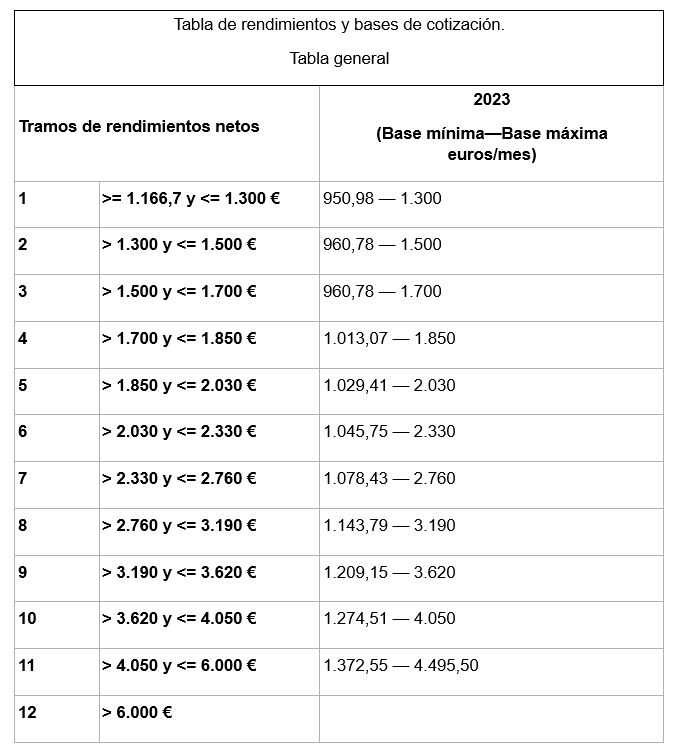

- Esos rendimientos netos estarán incluidos en un tramo, bien de la tabla reducida de cotización (rendimientos inferiores a la base mínima de cotización del grupo 7 que se establezca anualmente en los presupuestos generales del estado), o de la base de cotización general de trabajadores autónomos.

2. Los tipos de cotización

Se trata de los porcentajes a aplicar sobre la base de cotización. Una vez que hemos determinado la base de cotización, sobre dicha cantidad aplicamos los diferentes tipos, por contingencias comunes, profesionales, cese de actividad, formación y MEI. Los tipos son unos porcentajes que se establecen anualmente. En el año 2023, son los siguientes:

- Para las contingencias comunes, un 28,30 % de la base de cotización.

- Para contingencias profesionales, un 1,30 % de la base de cotización:

- 0,66 % corresponde a la contingencia de incapacidad temporal.

- 0,64 % corresponde a la contingencia de incapacidad permanente, muerte y supervivencia.

- En caso de no tener cubierta esta contingencia: cotización adicional del 0,10 % sobre la base de cotización elegida (para la financiación de las prestaciones por riesgo durante el embarazo o lactancia natural).

- Para cese de actividad, un 0,9 % de la base de cotización.

- Para formación profesional, un 0,10 % de la base de cotización.

- Mecanismo de equidad intergeneracional (MEI), el 0,6 % (sobre la base de cotización por contingencias comunes).

Por ejemplo:

- Autónomo que entiende que va a percibir unos 2.000 euros netos de ingresos al mes.

- Elegimos el tramo de ingresos netos, por lo que sería el tramo 5, es decir, entre 1.850 y 2.030 euros.

- Elegimos la base que corresponde a ese tramo: 1.029,41 - 2.030 euros.

- En la página web de cálculo, a ese tramo – aplicados los porcentajes de los tipos correspondientes, nos calcula la cuota y ofrece que se pueda optar entre la siguiente horquilla de cuotas: 321,18 y 633,36 euros.

Puedes acceder a la calculadora en este enlace de la seguridad social.

Cuota de autónomos en 2023: cotización por ingresos netos – cálculo

La ley general de la Seguridad Social establece que para determinar la base de cotización del régimen de autónomos (RETA) se tendrán en cuenta la totalidad de los rendimientos netos obtenidos por referidos trabajadores durante cada año natural por sus distintas actividades profesionales o económicas, aunque el desempeño de algunas de ellas no determine su inclusión en el sistema de la Seguridad Social y con independencia de que las realicen a título individual o como socios o integrantes de cualquier tipo de entidad, con o sin personalidad jurídica, siempre y cuando no deban figurar por ellas en alta como trabajadores por cuenta ajena o asimilados a estos.

El rendimiento neto computable de cada una de las actividades ejercidas se calculará de acuerdo con lo previsto a las normas del IRPF y con algunas particularidades en función del colectivo al que pertenezcan.

Autónomos con peculiaridades y novedades del nuevo sistema

Hemos de señalar las siguientes:

- Trabajadores autónomos colaboradores, administradores, autónomos socios trabajadores y autónomos que no hubiesen presentado la declaración de la renta. Deberán tener una cotización mínima igual al grupo de cotización 7 del Régimen General de la Seguridad Social.

- Trabajadores autónomos dedicados a la venta ambulante.

- Socios trabajadores de cooperativas de trabajo asociado dedicadas a la venta ambulante que perciben sus ingresos directamente de los compradores.

- Trabajadores en situación de pluriactividad.

- Miembros de institutos de vida consagrada de la Iglesia Católica. En estos casos se establece que la base de cotización podrá establecerse en un porcentaje de establecida en el tramo 1 de la tabla reducida o elegir uno de los 3 tramos de la tabla reducida o, en su caso, podrá aplicarse una reducción de la cuota en el porcentaje que se establece legalmente.

- Trabajadores mayores de 45 años. Ya no tienen limitada su base de cotización, sino que podrán optar por la que corresponda en función de sus ingresos netos de la/s actividad/es.

Cambios en la base de cotización

En el caso de los trabajadores autónomos, podrán cambiar hasta seis veces al año la base por la que vengan obligados a cotizar (teniendo en cuenta sus rendimientos netos), eligiendo otra dentro de los límites mínimo y máximo que les resulten aplicables en cada ejercicio, siempre que así lo soliciten a la Tesorería General de la Seguridad Social, en los siguientes períodos:

- 1 de marzo, si la solicitud se formula entre el 1 de enero y el último día natural del mes de febrero.

- 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

- 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

- 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

- 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

- 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.

Junto con la solicitud de cambio de su base de cotización mensual, los trabajadores deberán efectuar una declaración del promedio mensual de los rendimientos económicos netos anuales que prevean obtener por su actividad económica o profesional en el año natural en el que surta efectos dicho cambio de base de cotización.

Hay que tener en cuenta que esta cotización, en función de la base elegida por los posibles/previsibles rendimientos netos, tendrá carácter provisional.

La Seguridad Social procederá a su regularización (a inicios del año siguiente) en función de los rendimientos anuales obtenidos y comunicados por la administración tributaria. En caso de que los rendimientos previstos fueran superiores o inferiores a los tramos que cada autónomo hubiese elegido para cotizar, la Tesorería General de la Seguridad Social devolverá el exceso o solicitará las cantidades no abonadas.

Qué es la tarifa plana de autónomos

La tarifa plana de autónomos trata de la posibilidad de solicitar que se aplique una cuota reducida y mínima durante los primeros años de actividad/alta en el régimen de autónomos.

Actualmente, esta cuota está establecida en la cuantía de 80 euros mensuales para aquellos autónomos que inicien su actividad entre los años 2023 y 2025. La misma se aplicaría durante los primeros 12 meses de actividad y la solicitud se realizará en el momento de tramitar el alta.

Descubre en este artículo todo sobre la tarifa plana para autónomos.

Si trabajamos por cuenta propia, es conveniente repasar una serie de conceptos al finalizar el ejercicio fiscal para intentar obtener el mayor rendimiento posible.

Susana Rodriguez | Abogada de Legálitas

Referencias legales:

Real Decreto Legislativo 8/2015, de 30 de octubre, por el que se aprueba el texto refundido de la Ley General de la Seguridad Social.

Calculadora de cuotas para autónomos 2023