La idea de diferir impuestos de forma legal respecto de la fiscalidad aplicable a nuestros ahorros es un objetivo que debe procurarse de forma constante.

La razón de ese objetivo no consiste tan solo en que a través del diferimiento se consigue retrasar el pago del impuesto, sino que el importe del impuesto diferido sigue generando rendimientos mientras ese capital se conserva en nuestro patrimonio.

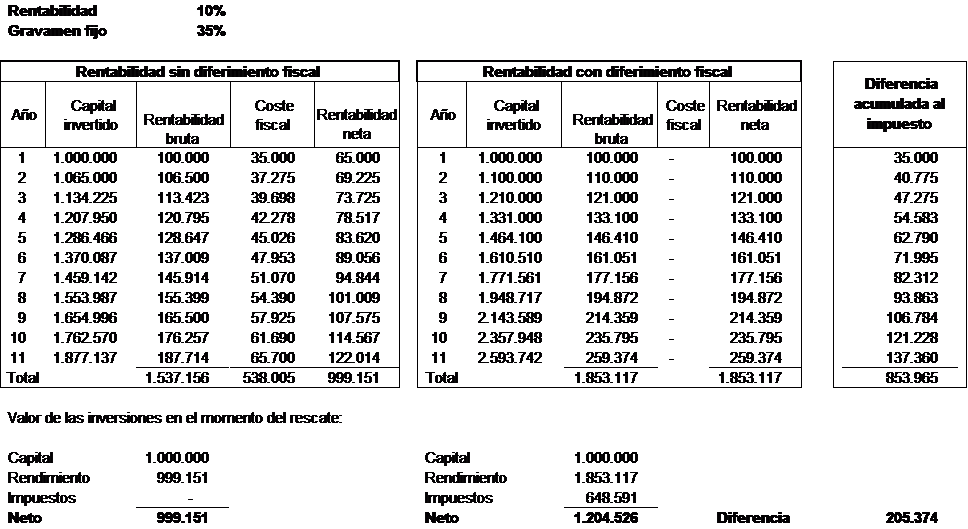

Se produce un segundo beneficio que consiste en que la acumulación de rendimientos a lo largo del tiempo permite disponer al final del periodo de un mayor resultado neto, tal y como podemos observar en la siguiente tabla comparativa:

En la tabla ejemplificativa, se aplica una rentabilidad del 10% y un gravamen fijo del 35%, aplicando dichos valores año tras año, para el caso sin diferimiento fiscal podemos observar un resultado total de rentabilidad neta de 999.151€. En el supuesto de la derecha, donde se aplica el diferimiento fiscal, el valor total de rentabilidad neta evidentemente es superior, ascendiendo a la cantidad de 1.853,117€. Por tanto, el valor de las inversiones en el momento del rescate varía notablemente, dado que la cantidad diferida se acumula al capital generando cada año un rendimiento adicional.

En la primera tabla el importe neto asciende a 999.151€, habiendo aplicado el gravamen correspondiente en cada año, y en la segunda tabla aplicando el impuesto diferido, el importe neto asciende a 1.204.526€. La diferencia es el rendimiento adicional generado por el efecto del diferimiento de impuestos, la cual en este supuesto asciende a la cantidad de 205.374€.

Como podemos comprobar en el ejemplo, cuando la tasa impositiva no varía es evidente que el diferimiento de impuestos proporciona un beneficio mayor.

Finalmente, si aplicamos los tiempos de forma conveniente podemos tomar la decisión de desinvertir en un momento en el que la tasa de gravamen aplicable sobre el ahorro sea menor que la que hubiese resultado a lo largo de la vida de nuestra inversión.

Así sucedió a todas las personas que utilizaron medios de diferimiento legal en los años ’80 y desinvirtieron durante la primera década del 2000. También podría darse el caso de emigraciones fiscales motivadas por este supuesto. Hay que tener presente que la normativa actual no contiene “exit tax” para este supuesto.