¿Qué es la cuota de autónomos?

La cuota de autónomos es la cantidad que se abona a la Seguridad Social para que las personas que constan en este régimen especial de la Seguridad social (RETA) puedan percibir las correspondientes prestaciones.

Con carácter general, estarán incluidos en el régimen de autónomos aquellas personas que realizan de forma habitual, personal, directa, por cuenta propia y fuera del ámbito de dirección y organización de otra persona, una actividad económica o profesional a título lucrativo.

Una vez que una persona se ha dado de alta como autónomo, a los efectos de determinar su cuota a pagar, debe tener en cuenta los siguientes conceptos:

Base de cotización

Es la cantidad sobre la que se van a aplicar los tipos o porcentajes para que obtengamos el resultado o cuota a pagar.

Para determinar la base de cotización se tendrán en cuenta “los rendimientos anuales obtenidos en el ejercicio de sus actividades económicas, empresariales o profesionales (…)”. Recuerda que se trata de tus ingresos netos, es decir, restando tus gastos, entre otros factores de cálculo. Se partirá de la “totalidad de rendimientos netos obtenidos (…) durante el año natural, por sus distintas actividades profesionales o económicas (…)”.

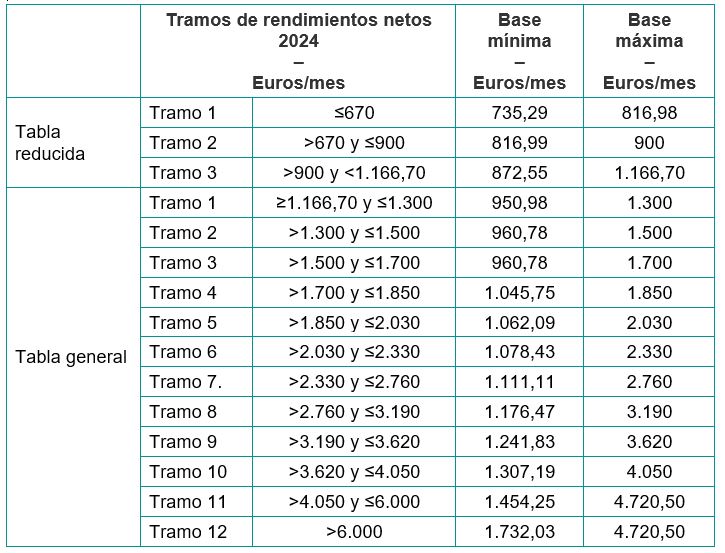

Estos rendimientos netos estarán incluidos en un tramo, bien de la tabla reducida de cotización (rendimientos inferiores a la base mínima de cotización del grupo 7 que se establezca anualmente en los Presupuestos Generales del Estado), o de la tabla general.

Para el año 2024, las tablas indicadas quedan establecidas con las siguientes cuantías:

Los tipos de cotización: los porcentajes a aplicar sobre la base de cotización

Una vez que hemos determinado la base de cotización, sobre dicha cantidad aplicamos los diferentes tipos por contingencias comunes, profesionales, cese de actividad, formación y MEI.

Los tipos son unos porcentajes que se establecen anualmente, sumando un total del 31,30% que se aplicará sobre la base que se haya elegido, atendiendo a los ingresos, según lo indicado anteriormente.

En el año 2024, nos encontramos los siguientes:

- Para las contingencias comunes: un 28,30 % de la base de cotización.

- Para contingencias profesionales: un 1,30 % de la base de cotización:

- Para cese de actividad: un 0,9 % de la base de cotización.

- Para formación profesional: un 0,10 % de la base de cotización.

- Mecanismo de equidad intergeneracional (MEI): el 0,7 % (sobre la base de cotización por contingencias comunes).

Sobre la base escogida se aplicarán lo tipos indicados y el resultado será la cuota a abonar.

Autónomos con peculiaridades y novedades del nuevo sistema

Hemos de señalar las siguientes:

- Familiares de la persona trabajadora autónoma y societarios. Los familiares incluidos en este régimen especial no podrán elegir una base de cotización mensual inferior a 1.000 euros para el 2024.

- Autónomos que a 31/12/22 cotizaran por una base superior a la que correspondería por ingresos/rendimientos netos y no la hayan modificado en 2023, durante el 2024 podrán mantener la misma base de cotización o una inferior, aunque por sus rendimientos tuviesen que aplicar una base menor a la elegida.

- Trabajadores autónomos dedicados a la venta ambulante o a domicilio, (en función del CNAE en el que se hayan dado de alta), pueden elegir cotizar por una base equivalente a un 77% de la base mínima del tramo 1 de la tabla reducida.

- Socios trabajadores de cooperativas de trabajo asociado dedicados a la venta ambulante, también tienen especialidades y reducciones que se pueden aplicar.

- Pluriactividad, pueden existir supuestos en los que se pueda reclamar cuotas abonadas por excesos.

- Miembros de vida consagrada de la Iglesia Católica, se establecen límites en la elección de la base de cotización, no se aplica el criterio de rendimientos.

Cambios en la base de cotización

Las bases de cotización, en el caso de los trabajadores autónomos, podrán cambiar hasta seis veces al año, en los siguientes períodos:

- 1 de marzo, si la solicitud se formula entre el 1 de enero y el último día natural del mes de febrero.

- 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

- 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

- 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

- 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

- 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.

Qué es la tarifa plana de autónomos

Se trata de la posibilidad de solicitar que se aplique una cuota reducida y mínima durante los primeros años de actividad/alta en el régimen de autónomos. Actualmente, esta cuota está establecida en la cuantía de 80 euros mensuales para aquellos autónomos que inicien su actividad entre los años 2023 y 2025.

La cuota reducida (80€), se aplicaría durante los primeros 12 meses de actividad y la solicitud se realizará en el momento de tramitar el alta.

El pago puntual de la cuota de autónomos debe efectuarse de manera puntual o se perderá este beneficio y nos reclamarán el pago de la cuota íntegra más intereses y recargos que en su caso procedan.

Susana Rodriguez | Abogada de Legálitas

Referencia legal:

Real Decreto Legislativo 8/2015, de 30 de octubre, por el que se aprueba el texto refundido de la Ley General de la Seguridad Social