Acostumbrados a tener que ser nosotros, los letrados, quienes razonen y se opongan a las mil y un demandas que las entidades de crédito interponen contra sus deudores por el impago de un préstamo o crédito hipotecario, hoy por fin se ha visto- al menos por mí- uno de los únicos casos en los que es el juez magistrado el que aplica lo que dispone nuestra ley procesal.

El artículo 552.1 LEC, aplicable a la ejecución hipotecaria establece que:

1. Si el tribunal entendiese que no concurren los presupuestos y requisitos legalmente exigidos para el despacho de la ejecución, dictará auto denegando el despacho de la ejecución.

El tribunal examinará de oficio si alguna de las cláusulas incluidas en un título ejecutivo de los citados en el artículo 557.1 puede ser calificada como abusiva. Cuando apreciare que alguna cláusula puede ser calificada como tal dará audiencia por quince días a las partes. Oídas éstas, acordará lo procedente en el plazo de cinco días hábiles conforme a lo previsto en el artículo 561.1.3.ª

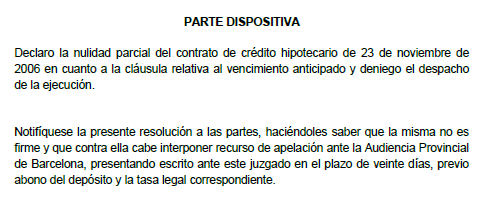

Pues bien, ha sido el Magistrado del Juzgado de Primera Instancia nº 1 de Barcelona el que ha dictado el Auto 331/2015, de fecha 29 de septiembre de 2015 en el que ha dispuesto literalmente:

En este caso fue la entidad financiera quien, tras el impago de tan solo cuatro cuotas de un crédito, cuya devolución se pactó a 420 mensualidades, interpuso una demanda de ejecución hipotecaria. El juez, a tenor de la LEC, dio traslado previo para alegaciones sobre la posible nulidad del vencimiento anticipado.

No hace falta recordar que el artículo 693.2 de la LEC ha sido uno de los preceptos más criticados a nivel procesal, pues en su versión inmediatamente anterior, otorgaba total potestad a la entidad acreedora para reclamar e interponer una demanda judicial declarando el vencimiento total de la deuda para el caso en que faltara CUALQUIER pago pactado. Ello significaba que, en un préstamo a 30 años, por el simple hecho de faltar un solo pago, el acreedor tenia amplias potestades legales para instar y declara vencido todo el préstamo. Como se ha indicado, éste ha sido un asunto muy discutido en el ámbito jurídico, por la abusividad que deriva de esta cláusula cuando se trata de consumidores minoristas que contratan con profesionales en el marco de las contrataciones bancarias. Pero no fue hasta que se publicó la Sentencia del caso Aziz, en marzo de 2013 por parte del Tribunal de Justicia de la Unión Europea, que España reaccionó. Le obligaron a reaccionar, pues ya han sido muchos los toques de atención que se le ha venido exigiendo desde las instituciones europeas por la falta de adecuación de su legislación a la Directiva 93/13/CEE de protección a los consumidores.

Con lo anterior, se publica en fecha 14 de marzo la Ley 1/2013, de medidas para reforzar la protección a los deudores hipotecarios, reestructuración de deuda y alquiler social; que modifica, entre otros, el artículo 693.2 de la LEC, exigiendo ahora que sólo se pueda declarar vencido un préstamo o crédito hipotecario cuando existan al menos tres cuotas impagadas.

La pregunta es clara: ¿es suficiente?

Pues bien, el juez de primera instancia de Barcelona que merece hoy nuestro análisis, refiriéndose expresamente al artículo reformado, afirma que: “Este requisito, por sí mismo, incluso respecto de los procesos a los que sea de aplicación (los futuros), no agota la cuestión de la posible nulidad de la cláusula de vencimiento anticipado. En otras palabras, la cuestión de la nulidad dependerá de la normativa de consumo que sea de aplicación y de los criterios jurisprudenciales fijados de esta manera, sin que la mera previsión de un presupuesto procesal de viabilidad de la acción ejecutiva excluya la necesidad de abordar el análisis”.

Y continúa tajante recordando la Sentencia del TS de 27 de marzo de 1999, que por cierto, declaraba la nulidad de un Vencimiento Anticipado:

“Podemos afirmar que la condición resolutoria de los préstamos hipotecarios constituye un pacto contrario a las leyes. Por tanto, da lugar a un pacto nulo, subsumible en el calor anatema del art. 6 del Código Civil (…) constituye una cláusula poderosamente revolucionaria en el juego normal de los préstamos hipotecarios (…). Si se otorga un crédito con obligación de amortizarlo en un plazo de 16 años, garantizándose con hipoteca el derecho del acreedor, éste tendrá que esperar al trascurso del plazo pactado para poder reclamar los devengos últimos, aunque esté lleno de suspicacia negocial por el hecho de que el prestatario haya dejado de satisfacer algún plazo ya vencido”.

Entrando ya a valorar los criterios que hay que tenerse en cuenta para valorar la posible abusividad de la cláusula de vencimiento anticipado, encontramos los siguientes:

-

Que el consumidor haya incumplido una obligación que revista carácter esencial en el marco de la relación contractual de que se trate.

-

Que el incumplimiento tenga un carácter suficientemente grave con respecto a la duración y a la cuantía del préstamo.

-

Si esta facultad constituye una excepción con respecto a las normas aplicables en la materia.

-

Si el Derecho nacional prevé medios adecuados y eficaces que permitan al consumidor sujeto de la aplicación de esa cláusula poner remedio a los efectos del vencimiento anticipado del préstamo.

Es en este punto que merece traer a colación las orientaciones establecidas por el Tribunal de Justicia de la Unión Europea, en su Sentencia Aziz, para la cláusula del vencimiento anticipado, y que en concreto son y recuerda el auto objeto de análisis:

I. Bienes o servicios objeto del contrato (en la mayoría de los casos es un préstamo o crédito para financiar la adquisición de una vivienda habitual).

II. Circunstancias de la contratación Hay que ver qué posibles circunstancias especiales puedan rodear la celebración de un contrato bancario de consumo.

III. Incumplimiento de una obligación de carácter esencial. Para analizar el carácter esencial de la obligación de pago en el presente contrato de crédito no podemos acudir a la Ley 16/2011, de 24 de junio relativa a contratos de crédito al consumo, debido a que precisamente esta ley excluye los créditos garantizados con hipoteca inmobiliaria. Nos remitimos aquí a la Ley 2/2009, de 31 de marzo, reguladora de la contratación con los consumidores de préstamo so créditos hipotecarios y de servicios de intermediación. Con lo anterior y la ayuda del artículo 1740 del Código Civil, se puede concluir fácilmente de que se trata de una obligación esencial del contrato.

IV. Incumplimiento suficientemente grave. Hay que hacer un cálculo fácil respecto el capital impagado y el que queda pendiente, para así poder calibrar la gravedad del incumplimiento, resultando que en la mayoría de casos, el impago representa menos de un 0.90% del total adeudado.

V. Medios legales adecuados y eficaces de remedio. Haciendo referencia expresa a la previsión del artículo 693.3 LEC, ya modificada por la Ley 1/2013, cabe preguntarse si realmente es éste el punto en el que todavía la legislación española tiene deberes pendientes, pues cabe preguntarse si el plazo que otorga este artículo es “adecuado” y acorde a los fines de la ley atendiendo a cada caso en particular, pues se entiende – o se podría llegar a prever- que si el deudor no ha satisfecho la deuda y se ha visto inmerso en un procedimiento de ejecución hipotecaria ha sido –normalmente- por las dificultades de pago; por lo que no se puede esperar que en un período tan corto (desde el despacho de ejecución hasta la subasta) el deudor revierta su situación económica.

La conclusión es clara: el debate no estriba en si el acreedor tiene que esperar al trascurso de todos y cada uno de los plazos pactados para reclamar, sino estrictamente en las condiciones que le pueden permitir acudir al Vencimiento Anticipado, en función de la gravedad y carácter esencial del incumplimiento.