.jpg)

Javier Sáenz de Olazagoitia Díaz de Cerio

Otra idea recurrentemente manipulada por políticos –y otros actores sociales– de todos los espectros, es la de que la “presión fiscal” en España es baja. Lo que suele, además, difundirse acríticamente por muchos medios y redes. Los unos utilizan el mensaje para sugerir, o proponer abiertamente, que se suban más los impuestos y se luche contra el fraude (de los demás, por supuesto). Por supuesto, sin concretar suficientemente cuáles ni cómo, o sea, quién puede y debe soportar la subida, para que tal presión se “normalice” (salvo las manidas referencias genéricas a “los ricos” y a las “grandes empresas”).

Otros intentan convencernos, con esta falacia, de que en España los impuestos son bajos, por lo que se supone que no podemos quejarnos. Así lo afirma, por ejemplo, el propio Secretario de Estado de Hacienda en entrevista publicada por El Mundo, que puede leerse en el siguiente enlace: http://www.elmundo.es/economia/macroeconomia/2017/07/03/595695b0468aebd24d8b45c4.html.

Empecemos por señalar una obviedad, lo cual no pocas veces resulta necesario. Y es que tal presión fiscal se dice que es baja “relativamente”, es decir, en comparación con determinados países de la Unión Europea. Países que resultan ser los de mayor presión fiscal del mundo (de entre los que puede obtenerse información fiable, naturalmente). O sea que tenemos una presión fiscal más baja que Francia, Dinamarca, Bélgica, Austria o Suecia, que superan el 44% (Francia supera incluso el 47%). Pero no se suele señalar que tenemos una presión fiscal sensiblemente superior a la de Estados Unidos, Suiza, Canadá, Japón o Nueva Zelanda, por ejemplo, que no alcanzan o apenas superan el 30%. Por lo que habría que preguntarse en qué nos diferenciamos de esos países concretos, y si realmente es deseable y conveniente una presión fiscal más o menos alta.

También hay que aclarar que los datos utilizados por noticias y otros comentarios al respecto, corresponden al ejercicio 2015. Último periodo del que se dispone de datos respecto de la mayoría de los países comparables. Destacándose que en dicho periodo la presión fiscal española se encontraba 5,6 puntos por debajo de la media de la UE (34,4% frente al 40%). Pero para analizar ese dato también es importante recordar que en 2007 la presión fiscal española fue del 36,9% frente al 39,7% promedio de la UE (solo 2,8 puntos inferior). Y que ese año la española fue superior, por ejemplo, a la del Reino Unido. Por lo que también habría que preguntarse qué pasaba entonces y qué pasó después.

Con todo y para situar estos “datos” en sus justos términos, lo más relevantes es entender qué es eso que se llama “presión fiscal”. Pues no es algo tan sencillo o directo como los impuestos que pagamos los españoles respecto de nuestros ingresos, beneficios o riquezas. No son las tasas impositivas respecto de las bases imponibles del sistema tributario. Sino que es un parámetro macroeconómico estadístico, y bastante engañoso (desde el punto de vista recaudatorio y tributario).

El indicador de presión fiscal representa la relación proporcional entre “recaudación tributaria total” (incluyendo cotizaciones sociales) y “PIB”. De lo que solo podemos concluir que en España, en 2015, el indicador estadístico llamado “presión fiscal” fue inferior a muchos países de la UE y a su media. Esto puede ser coyuntural –y lo es, como luego veremos– y, en todo caso y aunque sea de nuevo una obviedad, puede deberse tanto a que se recaude poco, como a que el PIB sea alto. Lo cual es decir muy poco, así que debemos seguir profundizando en el concepto.

Para continuar, podríamos utilizar diferentes enfoques. Pero como estamos en una serie de “demagogias tributarias”, creemos que lo más oportuno es seguir precisamente ese criterio. Así que abordamos primero las conclusiones típicas que suelen extraerse –y blandirse políticamente– del dato de la baja presión fiscal española. Advirtiendo, de paso, que ni tan siquiera comprendemos –ni compartimos–que la baja presión fiscal relativa tenga que ser algo negativo y a “mejorar” (elevar), como sostienen algunos. Pero tampoco que el hecho de “parecer” baja nos pueda servir de “justificación” o complacencia respecto de nuestro sistema tributario, como pretenden otros.

En todo caso, volviendo a alguna de las más difundidas conclusiones demagógicas clásicas sobre esta cuestión, tenemos: i) por una parte, que en España el fraude fiscal es muy alto, y no se lucha suficientemente contra él; ii) y, por otra, que las grandes empresas –y los muy ricos– pagan pocos impuestos –o, ya puestos a manipular, que “prácticamente” no pagan impuestos–.

- Lo primero es falso y absurdo. Los datos más serios sobre fraude fiscal (Schneider) indican que: a) España está próxima a la media europea (18,5 frente a 19) en fraude; b) existen países con mayor “fraude” pero un indicador de presión fiscal significativamente superior, como Italia; c) y países con menor “fraude”, pero presión fiscal sensiblemente inferior, como Irlanda. Aunque sobre todo es falaz porque la economía sumergida no está contabilizada en el PIB, y si aflorara lo incrementaría en similar proporción a la recaudación. Por lo que el fraude tiende a ser matemáticamente neutro respecto del indicador de presión fiscal.

- Lo segundo es igualmente falso, pero exitosamente populista (hasta el punto de haber sido utilizado por el propio Ministro de Hacienda en el Congreso). Ya hemos dedicado otras “demagogias” a los impuestos a “los ricos”, por lo que aquí nos centramos en el bulo de que las grandes empresas, en España, pagan muy pocos impuestos. La realidad es que dichas grandes empresas pagan más o menos lo mismo que el resto de empresas. Lo que sucede es que hay que medir el porcentaje de pago respecto de la base imponible, no respecto de resultados contables, igual que en el resto de empresas. El error típico, más o menos consciente según los casos, consiste en comparar resultados contables consolidados mundiales de grandes multinacionales, con los impuestos pagados en España. Pues en esta medida no se tiene en cuenta, por ejemplo y muy significativamente, que los beneficios obtenidos a través de las filiales en el extranjero –cuyos resultados están consolidados en las cuentas en España– no deben pagar impuestos aquí, sino en sus países de origen. Y es que, además, el periodo considerado aún lastra una historia de pérdidas fiscalmente compensables –naturalmente– que mermaban la recuperación de la recaudación por el Impuesto sobre Sociedades (a pesar de las limitaciones legales que se han introducido para paliar este efecto). No nos detenemos más porque los datos son objetivos y públicos (Informe Anual de Recaudación de la AEAT), de los que se pueden extraer estas evidentes conclusiones, si se analizan con el más elemental rigor.

¿Cuál es entonces la verdadera causa de esta “distorsión” del indicador? Para responder, tenemos que descomponer los elementos de comparación: por un lado, el PIB; y, por otro, el sistema tributario.

Por parte del PIB, recordemos que es una estimación del valor de una economía, medido mediante agregación de los indicadores de su demanda. Es decir, mide “flujos” brutos agregados, y concretamente la parte de los flujos que representan la contrapartida de los bienes y servicios producidos por dicha economía. En concreto: consumo interno, gasto público, inversión neta y saldo de la balanza comercial (exportaciones menos importaciones).

Por la otra parte, el sistema tributario grava –se supone…–, manifestaciones de riqueza y, por ende, capacidad económica. O sea, esencialmente, beneficios y consumos. Que es algo distinto de lo que mide el PIB.

Como muestra de esta diferencia de objetos entre PIB y recaudación, recordemos que entre 2007 y 2009 la recaudación tributaria en España cayó casi un 20%, mientras que el PIB aún se incrementó en ese periodo.

Lo que procede, por tanto, es descomponer qué es lo que pasa realmente con los elementos de esas dos magnitudes y, en concreto, cómo han evolucionado los últimos años. Lo hemos hecho con los elementos más relevantes y evidentes, y creemos que son suficientemente esclarecedoras las siguientes conclusiones:

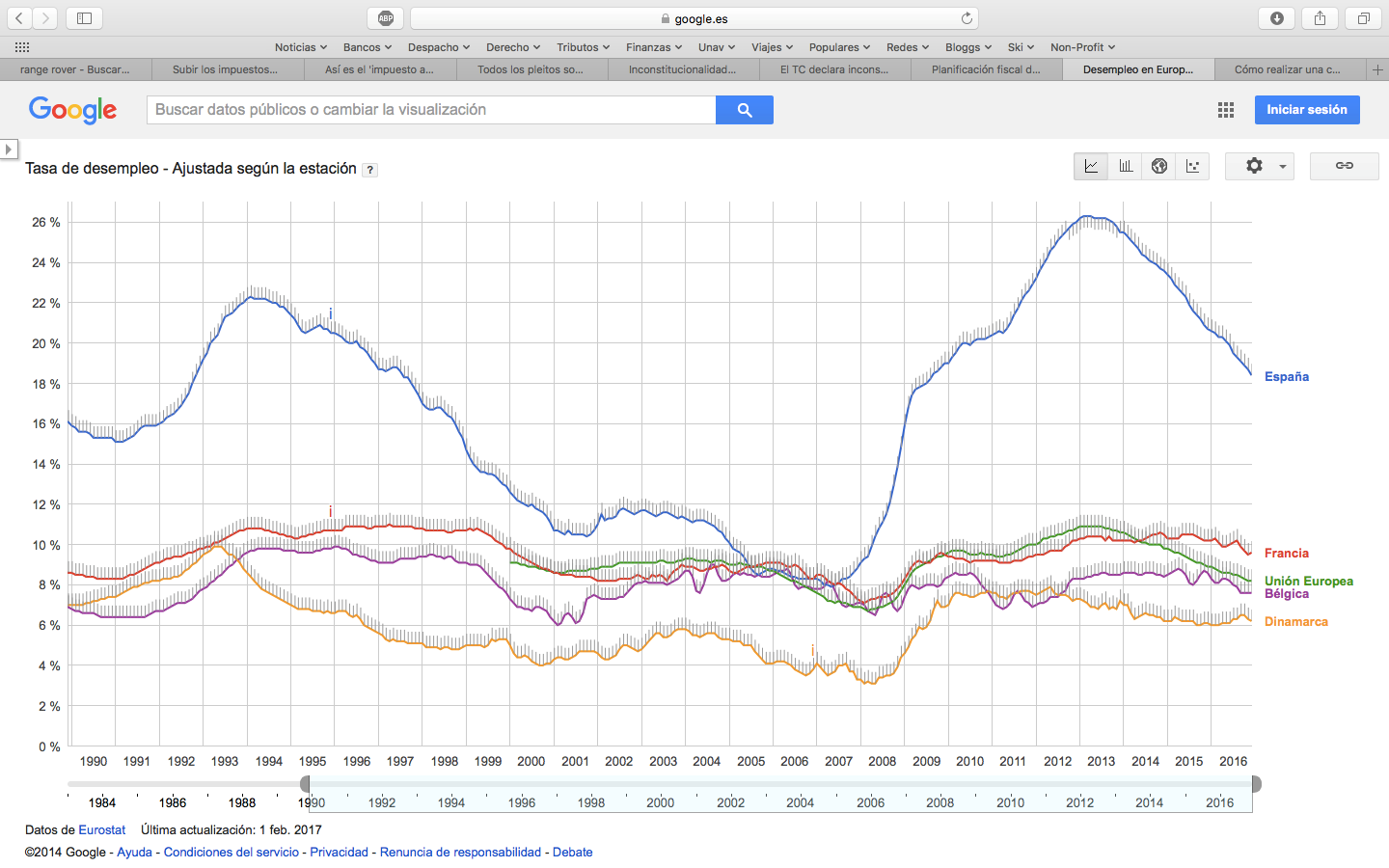

1º.- Lo más diferencial entre las economías comparadas es la tasa de paro española, especialmente su diferenciación en los últimos años. Y en particular como de distancia desde 2007 de los países de referencia (y la media de la UE):

Téngase en cuenta que el IRPF tiene un peso específico muy importante en la recaudación estrictamente tributaria (entorno al 35% del total). Pero es que, adicionalmente, las cotizaciones sociales están incluidas en el cálculo recaudatorio a efectos del indicador de presión fiscal. Razón por la cual, cuando más se diferencia la tasa de paro española de la de otros países europeos, lo natural es que la presión fiscal se distancie también, pero no porque los impuestos sean bajos, sino porque el paro es alto. De hecho, el periodo de convergencia de la tasa de paro coincide con el periodo de aproximación de la presión fiscal, y al contrario.

2º.- El consumo, por su parte, pondera extraordinariamente en el cálculo del PIB tanto en España como en los países con los que se le compara (entre público y privado entorno al 75% del PIB, y solo el privado entre el 50 y el 60% del PIB). Y el tipo de gravamen del impuesto principal sobre el consumo (IVA) español ha sido menor que el de los países con mayor presión fiscal. Aunque ha subido mucho los últimos años (del 16% subió al 18% en 2010, y al 21% en 2012), hasta superar a Francia e igualar a Bélgica, pero no aún a países de mayor presión fiscal como Dinamarca o Suecia (25%).

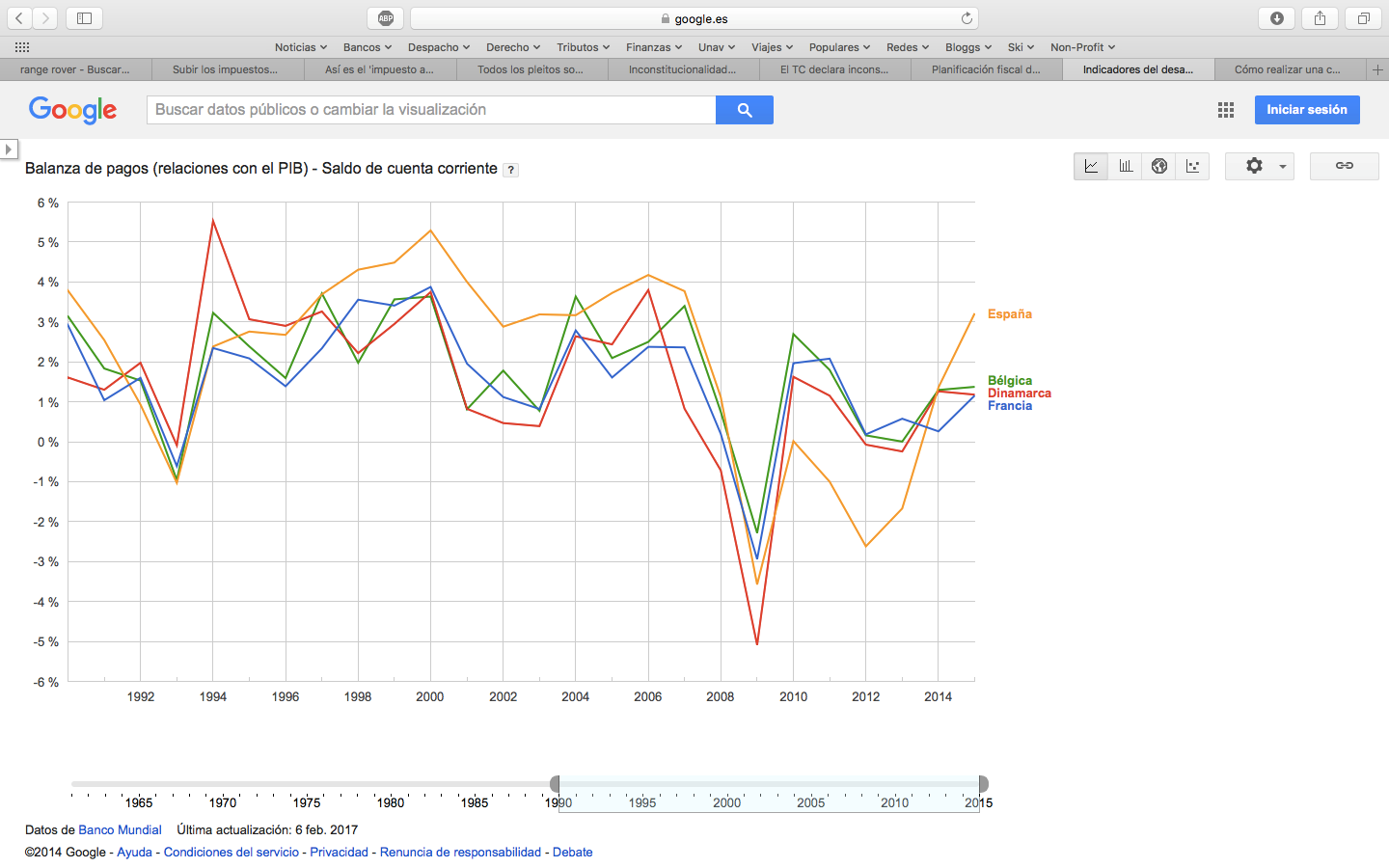

3º.- Por último, en los últimos años la recuperación del PIB español refleja una extraordinaria aportación del saldo por cuenta corriente de la balanza comercial (exportaciones menos importaciones). Es decir, la economía ha crecido en gran parte a través de un componente que en muchos casos no tributa en España (porque tributa en origen, y lo contrario supondría una doble imposición). Por lo que este factor contribuye también al distanciamiento de los datos de PIB y recaudación, afectando a la cifra de “presión fiscal”, al menos temporalmente (pues a medio y largo plazo repercute e inversión, empleo y consumo en España, y con ello en recaudación, lo que pasa es que no es directo ni inmediato).

En definitiva, y desde luego en términos comparativos, lo que está sucediendo en los años de referencia es:

- Que el PIB español está creciendo relativamente más que los demás países de la UE, pero en gran parte por las exportaciones que dan lugar a beneficios empresariales que no tributan en España, y en todo caso fortaleciendo (aún de manera insuficiente) a esas empresas españolas, pero que arrastran pérdidas fiscales aún por compensar. Esto contrae el resultado de la llamada presión fiscal por un aumento del PIB no correspondido directa ni inmediatamente en la recaudación.

- El paro se está reduciendo de manera sólida, pero aún muy lejos de converger a la media europea, e incluso de revertir del incremento diferencial que produjo la crisis en el caso particular de España. Lo que por el lado recaudatorio resta sin duda puntos a la ecuación de la presión fiscal

- El consumo, en la fecha de referencia aún no había recuperado las tasas de contribución al PIB del año 2007, por lo que, incluso a pesar de que el incremento de los tipos del IVA ha sido significativo, su efecto ha sido de atenuante de la reducción de la presión fiscal, aunque podemos intuir que en la actualidad ya estará contribuyendo a su crecimiento.

Con todo, la “solución” (si es que, insisto, tuviéramos algo que solucionar, porque la presión relativamente baja fuera un inconveniente, cosa que no comparto), no es desde luego subir impuestos (pues no es que los impuestos sean bajos), sino: i) sobre todo, y por muchas razones, crear empleo; ii) incentivar el consumo (o subir el IVA, que no creo que sea lo que quieran los políticos que tanto hablan de la presión fiscal ¿o sí?); iii) consolidar el crecimiento de las empresas españolas en el exterior para que revierta en España, lo cual en parte se deducirá del consumo interno, y a su vez repercutirá en más empleo (círculo virtuoso), en lugar de demonizar y tratar de exprimirlas. Todo ello también amortiguará naturalmente la coyuntural ponderación de la balanza comercial en el crecimiento del PIB, y por ello se “recuperará” también el indicador de presión fiscal.

En fin, solo una petición final a modo de resumen y moraleja, que no les engañen con el uso de la cifra de “presión fiscal” como si ello fuera un indicador directo de lo que realmente pagamos en impuestos los españoles. O sea, que no les hagan creer que pagamos pocos –menos que otros–, al menos no por ese dato. Aunque intuyo que cada uno ya lo podía intuir….

.jpg)